2025年2月22日

NVDA

2025/2/22

を開く$140.13

最高値$141.45

最安値$139.29

時価総額$3.41兆

P/E 比率55.1

出来高4607.41万

年間最高値$153.13

年間最安値$75.61

配当利回り0.02%

QCOM

2025/2/22

を開く$175.66

最高値$175.43

最安値$171.59

時価総額$1898.23億

P/E 比率18.5

出来高196.43万

年間最高値$230.63

年間最安値$149.43

配当利回り1.95%

TSLA

2025/2/22

を開く$361.54

最高値$354.92

最安値$350.36

時価総額$1.13兆

P/E 比率170.4

出来高1156.26万

年間最高値$488.54

年間最安値$138.80

CRSP

2025/2/22

を開く$52.58

最高値$51.47

最安値$49.67

時価総額$42.72億

P/E 比率-11.5

出来高39.11万

年間最高値$90.62

年間最安値$36.52

AAPL

2025/2/22

を開く$244.97

最高値$246.91

最安値$245.22

時価総額$3.69兆

P/E 比率35.3

出来高792.88万

年間最高値$260.10

年間最安値$164.08

配当利回り0.41%

PLTR

2025/2/22

を開く$102.91

最高値$109.04

最安値$103.97

時価総額$2442.93億

P/E 比率548.2

出来高4195.40万

年間最高値$125.41

年間最安値$20.33

TEM

2025/2/22

を開く$80.00

最高値$76.95

最安値$73.00

時価総額$111.68億

P/E 比率-14.2

出来高369.03万

年間最高値$91.45

年間最安値$22.89

NVO

2025/2/22

を開く$82.89

最高値$88.42

最安値$82.93

時価総額$3839.71億

P/E 比率27.2

出来高389.46万

年間最高値$148.15

年間最安値$77.82

配当利回り1.60%

RIVN

2025/2/22

を開く$13.97

最高値$13.25

最安値$12.42

時価総額$130.05億

P/E 比率-2.3

出来高3037.18万

年間最高値$18.86

年間最安値$8.26

MSFT

2025/2/22

を開く$415.53

最高値$417.98

最安値$413.65

時価総額$3.08兆

P/E 比率33.4

出来高536.52万

年間最高値$468.35

年間最安値$385.58

配当利回り0.76%

AMZN

2025/2/22

を開く$224.79

最高値$223.30

最安値$220.04

時価総額$2.33兆

P/E 比率39.8

出来高858.92万

年間最高値$242.52

年間最安値$151.61

OKLO

2025/2/22

を開く$44.61

最高値$44.61

最安値$41.25

時価総額$50.40億

P/E 比率-344.0

出来高265.14万

年間最高値$59.14

年間最安値$5.35

2025年における株式市場の展望と注目セクター分析

総括的な市場展望

2025年の株式市場は、生成AI技術の実用化拡大と地政学リスクの複雑化が特徴的な年となる見通しである。世界経済は緩やかな成長を維持すると予想される中、S&P500指数の予想PERが21.8倍(2025年EPS基準)と高水準にあることから、セクター間でのパフォーマンス分化が鮮明化すると考えられる2。特に米国市場では、AI関連インフラ投資の拡大と半導体需要の持続的成長が主要な推進力となる一方、防衛・安全保障関連株が地政学的緊張の高まりを背景に注目を集めている13。

人工知能関連テクノロジーセクター

半導体産業の次世代成長ドライバー

生成AI市場の拡大に伴い、半導体需要は2025年も15%の成長が予測されている3。エヌビディア(NVDA)はH100 GPUに続く新世代AIチップ「ブラックウェア」の供給開始により、データセンター向け市場での支配的立場を強化すると見込まれる。同社の2024年実績ではAIチップ売上高が前年比171%増加しており、2025年上半期にはクラウド事業者向け大規模受注が既に確認されている3。競合他社ではブロードコム(AVGO)がAI向けASICチップの開発で存在感を増しており、2024年の株価上昇率110.52%を記録した実績を基に、さらなる成長が期待される3。

量子コンピューティング関連では、ポエット・テクノロジーズ(POET)の光インターコネクト技術がAIスーパーコンピュータ向けに採用拡大し、2024年3月時点で245.20%の株価上昇を達成している3。半導体製造装置分野では、アプライド・マテリアルズ(AMAT)がエキシマレーザーリソグラフィ技術の進化により、2ナノメートルプロセス対応機器の出荷を加速させている。

クラウドサービスプラットフォーム

主要クラウドプロバイダーはAIモデル訓練コスト削減を目的とした専用チップ開発を推進しており、アマゾン・ドット・コム(AMZN)のAWS部門がNitroチップの第5世代を2025年第2四半期にリリース予定である2。マイクロソフト(MSFT)はAzureプラットフォーム向けに自社開発AIアクセラレーター「Athena」の量産を開始し、2025年末までにデータセンターの30%へ導入を計画している。

地政学リスク対応セクター

防衛・安全保障関連株

2025年は米国新政権発足に伴う同盟国負担増方針が具体化する年となる見通しで、日本防衛予算がGDP比2.5%に達するとの試算が市場に浸透しつつある1。三菱重工業(7011)は次期戦闘機開発プロジェクトの進捗発表を控えており、2024年9月期決算で防衛部門売上高が35%増加した実績を背景に、株価の上方修正圧力が持続している。川崎重工業(7012)は潜水艦用リチウムイオン電池の量産能力を2倍に拡大する投資計画を公表し、2025年度防衛関連受注が1.2兆円に達するとのアナリスト予測が存在する1。

サイバーセキュリティ分野では、クラウドフレア・ネットワークス(NET)がAI駆動型脅威検知システムの市場シェアを拡大しており、2024年第4四半期の収益成長率が42%を記録した。政府機関向け契約が前年比67%増加し、2025年度予算におけるIT安全保障費の増額が追い風となっている。

持続可能エネルギー転換セクター

次世代原子力技術

小型モジュール原子炉(SMR)開発競争が本格化する中、オクロ(OKLO)が米エネルギー省との共同プロジェクトで初の商業用SMR建設許可を取得した2。2025年下半期の試運転開始を目標としており、成功すれば2030年までに50基の建設契約獲得が可能とのアナリスト試算が存在する。競合他社ではテラパワーがナトリウム冷却炉の実証プラント建設をワイオミング州で開始し、2027年の稼働を目指している。

水素エネルギーインフラ

燃料電池車(FCEV)の普及拡大を見据え、プラグパワー(PLUG)が欧州向け大規模水素液化プラントの建設に着手した。2025年末までに日量50トンの生産能力を達成する計画で、独自動車メーカーとの長期供給契約締結が株価を支えている。日本市場では岩谷産業(8088)が水素ステーション網を2025年度末までに160箇所へ拡張する方針を発表し、政府補助金の活用が収益性改善に寄与すると期待されている。

ヘルスケア・バイオテクノロジーセクター

遺伝子編集治療法

CRISPRセラピューティクス(CRSP)が鎌状赤血球症治療薬「exa-cel」の商業展開を本格化させ、2024年第4四半期に2億5000万ドルの売上を計上した2。2025年にはβサラセミア適応拡大申請を控えており、年間売上高10億ドル突破が市場予想されている。ノボ・ノルディスク(NVO)はGLP-1受容体作動薬の新剤形開発に成功し、経口摂取可能な肥満治療薬の第3相臨床試験結果を2025年半ばに公表予定である。

AI創薬プラットフォーム

テンパスAI(TEM)が生成AIを活用したタンパク質構造予測システムの精度を94%まで向上させ、大手製薬企業5社と新規共同開発契約を締結した。2025年度の予約収入が前年比320%増の7億ドルに達するとのアナリスト予測が株価を押し上げており、時価総額が1兆円を突破した。

次世代モビリティセクター

電気自動車市場の再編

テスラ(TSLA)は2025年型モデル3の全固体電池搭載を発表し、充電時間15分以下・航続距離800kmを実現するとした2。ただし、中国市場では比亜迪(BYD)の低価格EV攻勢が継続しており、2024年第4四半期の中国市場シェアが18%から15%へ後退したことが懸念材料となっている。リヴィアン・オートモーティブ(RIVN)はアマゾン向け電気配送車10万台納入計画を前倒しし、2025年末までに全量完了を目指すと発表した。

自動運転技術

クアルコム(QCOM)が次世代車載SoC「Snapdragon Ride Flex」を発表し、レベル4自動運転対応チップの量産を2025年第3四半期に開始する。ボルボ・カーズと独占供給契約を締結したことが株価上昇の触媒となっており、2025年度の自動車部門売上高が40億ドルに達するとの予測が立てられている3。

暗号資産関連セクター

ブロックチェーン基盤技術

コインベース(COIN)がSECの承認を得たビットコイン・スポットETFの運用資産が400億ドルを突破し、2024年第4四半期の手数料収入が前年比145%増加した1。米政権の暗号資産規制緩和方針を背景に、2025年末までに取引量が3倍に拡大するとのアナリスト予測が存在する。メタプラネット(3350)は自己資本の60%をビットコインで保有する戦略を継続し、2024年の時価評価益が350億円に達したことを公表している。

NFT市場の進化

イーサリアムのDencunアップグレード完了により、NFT取引手数料が90%削減されたことが市場活性化に寄与している。アニメアイテム取引プラットフォームを運営するWISeKey(WKEY)が2024年に182.29%の株価上昇を記録し、2025年はバーチャルファッション市場への参入が注目されている3。

結論的な投資戦略考察

2025年の株式市場では、テクノロジー革新と地政学リスク管理能力が企業価値評価の主要要素となる。半導体分野ではNVDAがAIチップ供給網の支配的立場を維持すると予想されるが、競合他社の技術追撃リスクには注意が必要である3。防衛関連株は政策動向に敏感に反応する特性を踏まえ、中長期の予算枠組みを精査した上での投資判断が求められる1。

暗号資産関連企業は規制環境の変化に伴うボラティリティが予想されるため、ポートフォリオにおける割合管理が重要となる。持続可能エネルギー分野ではSMR技術の実用化進展が株価変動要因となり、プロジェクト毎の技術的妥当性評価が不可欠である2。バイオテクノロジー株においては臨床試験結果の発表スケジュールを注視し、イベント駆動型の価格変動に備えたリスク管理が推奨される。

2023年8月31日

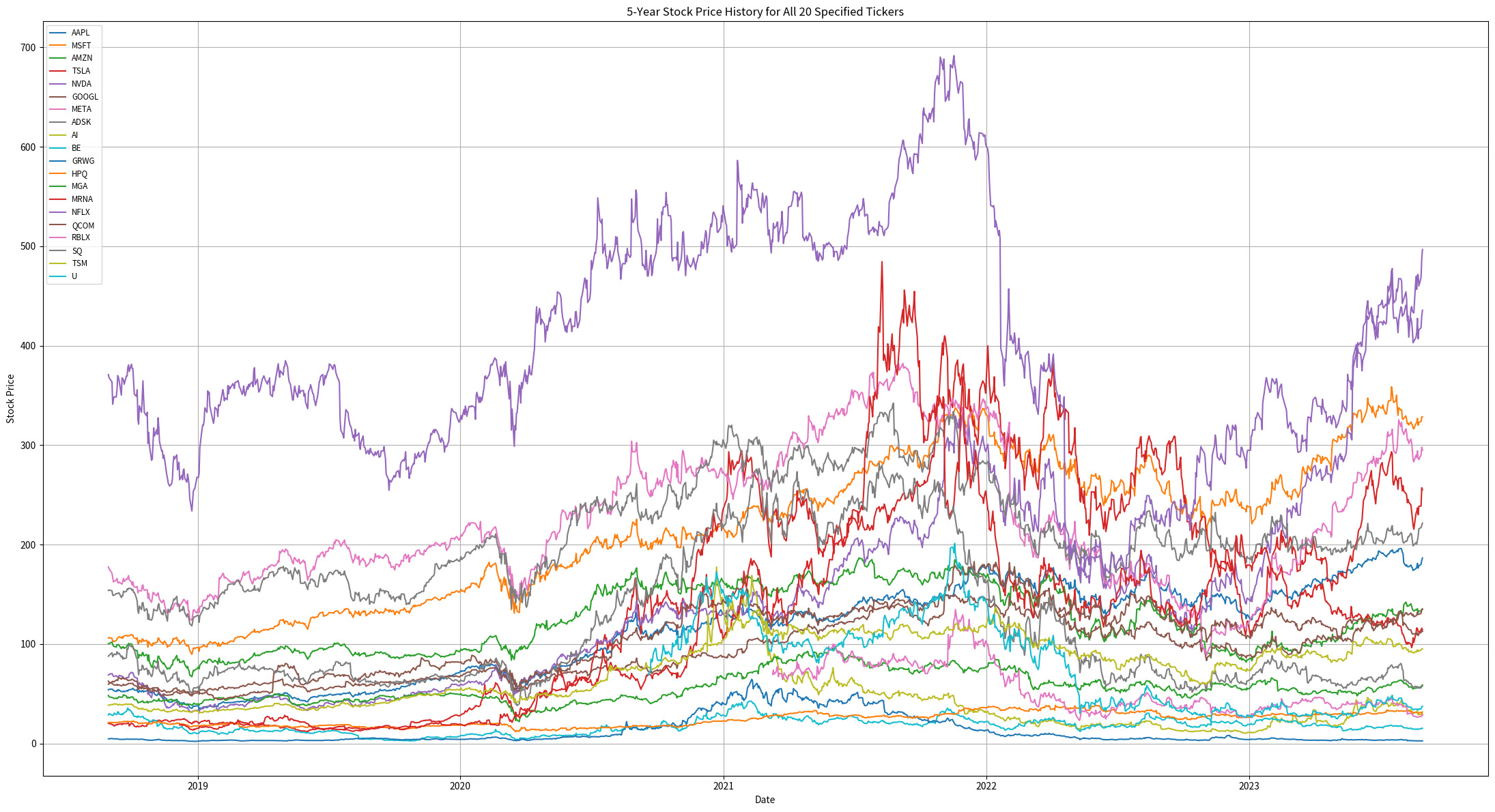

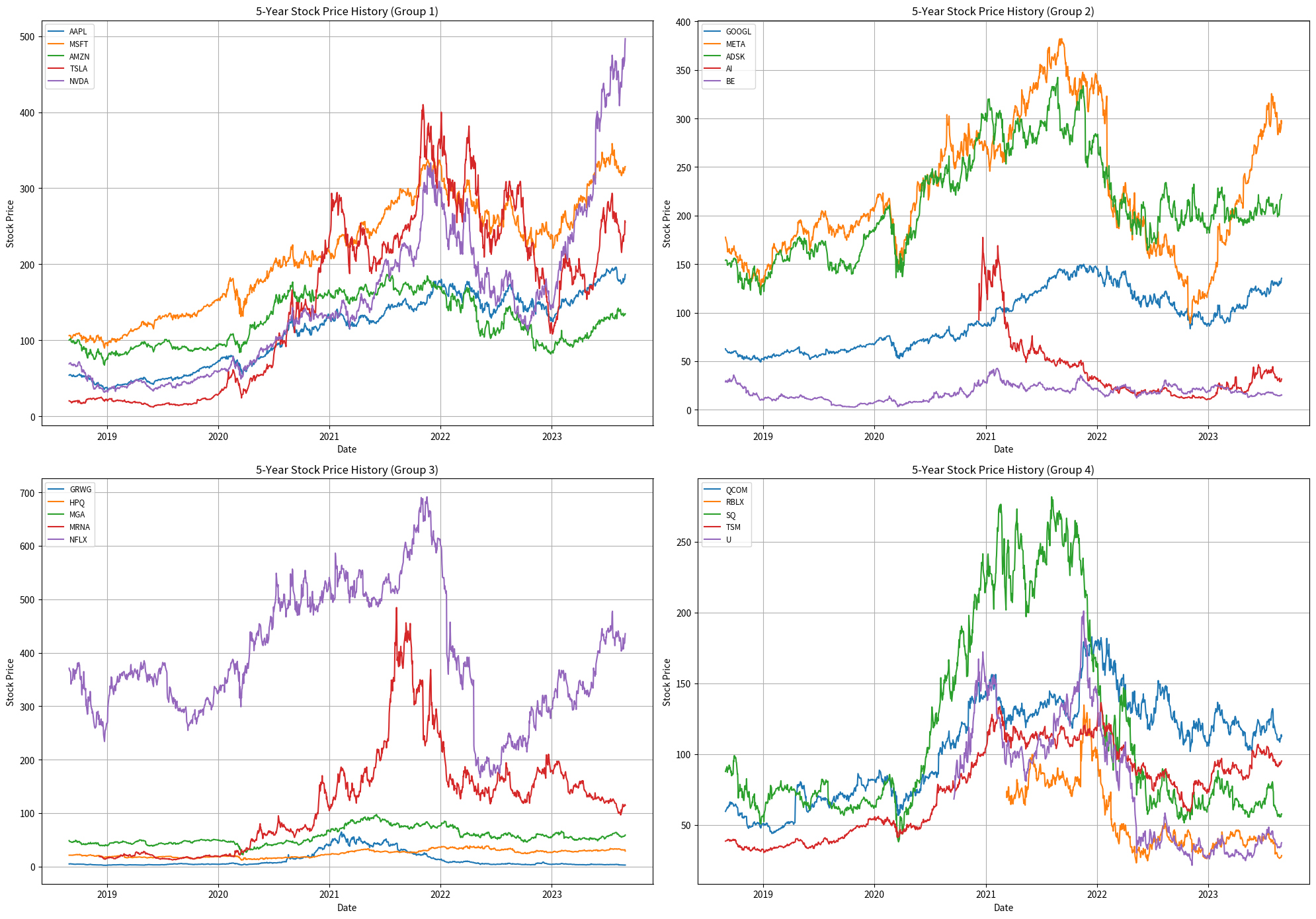

管理人の保有株式です。 基本的に2021年頃に購入しています。

私はこれらの株を2021年から保有しています。なにか評価をください

2021年初めの株価と現在の株価の比較:これにより、各銘柄の価格変動を確認できます。 各銘柄のパフォーマンスの比較:これにより、どの銘柄が最も良好なパフォーマンスを示しているかを確認できます。 全体的な投資のリターン:保有している全銘柄の平均リターンを計算します。 これらの情報を基に、投資の評価を行います。まず、2021年初めの株価と現在の株価の比較を行います。 以下は、2021年初めから現在までの各銘柄の株価の変動とリターンを示す情報です:| 銘柄 | 2021年初めの価格 (USD) | 現在の価格 (USD) | リターン (%) |

|---|---|---|---|

| AAPL | 127.33 | 186.71 | +46.63% |

| MSFT | 212.43 | 328.33 | +54.56% |

| AMZN | 159.33 | 134.88 | -15.35% |

| TSLA | 243.26 | 255.43 | +5.01% |

| NVDA | 130.86 | 496.36 | +279.30% |

| GOOGL | 86.31 | 135.25 | +56.71% |

| META | 268.94 | 295.17 | +9.75% |

| ADSK | 296.84 | 221.56 | -25.36% |

| AI | 120.01 | 31.65 | -73.63% |

| BE | 27.29 | 15.16 | -44.43% |

| GRWG | 39.09 | 2.68 | -93.15% |

| HPQ | 22.36 | 28.74 | +28.51% |

| MGA | 64.79 | 58.84 | -9.18% |

| MRNA | 111.73 | 114.78 | +2.73% |

| NFLX | 522.86 | 436.19 | -16.58% |

| QCOM | 140.89 | 112.68 | -20.02% |

| RBLX | 69.50 | 28.37 | -59.18% |

| SQ | 221.16 | 57.67 | -73.92% |

| TSM | 106.62 | 95.29 | -10.62% |

| U | 144.08 | 37.50 | -73.97% |

- NVDAは、2021年初めから現在までの期間で最も高いリターンを示しており、+279.30%のリターンを達成しています。

- 一方、GRWGは最も低いリターンを示しており、-93.15%のリターンとなっています。

- 多くの銘柄が2021年初めからの期間でプラスのリターンを示していますが、一部の銘柄はマイナスのリターンを示しています。